不提供勞工(勞保)貸款或機車貸款

自新制房地合一稅於2016年1月1日生效以來,房地產交易的稅務規則發生了重大變化,影響了許多投資者及自住房屋持有者。尤其在房屋繼承後出售的情況下,新稅制的實施使得繼承後房產出售處置變得更加複雜。因此,了解房地合一稅的申報、繳納及相關規定,不僅有助於避免不必要的稅務負擔,還能幫助納稅人做出更明智的財務決策。

一、什麼是房地合一稅2.0

房地合一稅是一種賣房獲利所得稅。無論你是自己住還是投資用房,只要賣掉房屋並獲利,就需要繳納這稅。這個稅是針對賣房時的利潤來計算的。當你賣房時,計算總交易價格,減去你當初購房的實際成本。如果還有餘額,就對這部分課徵所得稅。

一句話來解釋房地合一稅:「你賣房的時候有賺錢,對賺的部分要繳所得稅」。

在房地合一2.0稅法通過之前,土地和房屋的增值利潤是分開課稅的。土地的利潤按公告現值課徵土地增值稅,而房屋的利潤則按實際售價課徵所得稅。房地合一稅的主要目的是將土地和房屋的增值利潤統一定義和課稅,避免雙重標準的繁瑣程序。房地合一稅的主要目的是將土地和房屋的增值利潤統一定義和課稅,避免雙重標準的繁瑣程序。

二、房地合一稅新制2.0 vs.舊制1.0修法重點:對房屋繼承的影響

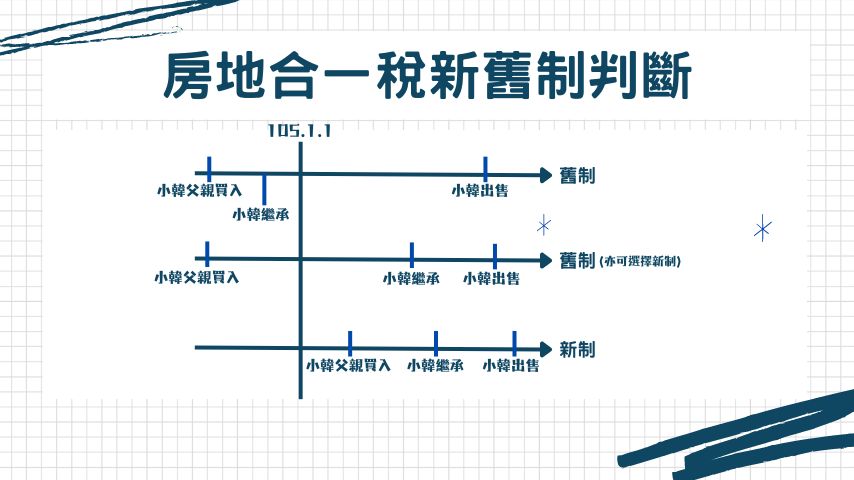

自臺灣於110年7月1日實施房地合一稅新制以來,房屋繼承後出售房子需繳納的稅額成為關注焦點。繼承房屋不再僅僅涉及遺產稅,房地合一稅新制使得繼承房產的處置更加複雜。如何判斷適用舊制還是新制? 這需要根據房屋的取得時間,而非出售時間來決定。以下是房地合一稅新舊制的適用稅率比較:

|

取得期間/適用稅率 |

修法前 (104.12.31前) | 修法後(105.01.01後) |

|

境內居住者 |

||

|

45% |

1年以內 | 2年以內 |

|

35% |

超過1年未逾2年 | 超過2年未逾5年 |

| 20% | 超過2年未逾10年 |

超過5年未逾10年 |

| 15% | 超過10年 |

超過10年 |

|

非境內居住者 |

||

|

45% |

1年以內 |

2年以內 |

| 35% | 超過1年 |

超過2年 |

1. 房地合一稅案例說明:

小韓父親於103年購買一棟房屋,因小韓父母離異,該房子由小韓繼承,小韓出於個人原因打算想出售繼承房屋。以下分為三種情形簡單來說明:

1. 因房子在103年取得,若小韓在105年之前繼承爸爸的房子,在105年2月後出售房子,那麼適用舊制。

2. 假設小韓爸爸在113年離世,小韓在113年繼承房產後出售,那麼可以選擇新制或舊制,看哪一個方案較划算。

3. 若小韓爸爸房子在105年後購入,並在107年離世,小韓繼承後售出,那麼就適用新制。

案例試算:

房地合一稅稅額=課稅所得(稅基) x 適用稅率

- 案例一:適用舊制

- 取得時間:房屋購買於103年12月31日前,適用舊制。

- 舊制計算:小韓在104年12月繼承房屋後,並在105年2月出售房子,那麼選擇舊制,該房屋的財產交易所得將併入個人綜合所得稅總額進行課稅。

- 房屋原始購入價格:800萬元

- 目前市場價值:1200萬元

- 財產交易所得:1200萬元 – 800萬元 = 400萬元

- 稅務計算:400萬元將併入小韓的個人綜合所得稅進行課稅,因為未滿一年,稅率可能高達45%。

- 案例二:適用新制

- 取得時間:房屋購買於103年12月31日前

- 新制計算:小韓在爸爸離世後113年繼承房子後出售,是可以選擇新制或舊制的。不過!若小韓符合自住條件(例如,房屋連續自住滿6年且無出租、供營業或執行業務使用),選擇新制可能更有利。

- 財產交易所得:1200萬元 – 800萬元 = 400萬元

- 免稅額:符合自住條件,400萬元交易所得免稅,超過部分適用最低稅率10%。

- 結論:由於小韓的爸爸於104年前購買房屋,小韓在滿足自住以及400萬免稅額條件下選擇新制,小韓就不用繳交房地合一稅了。若房屋是在105年後購買,則必須按新制處理。

2. 房地合一稅扣除相關費用

在計算房地合一稅新制或舊制時,有些費用是可以從稅基中扣減的。這些費用包括:

-

買賣原始取得成本:

- 包括買入時的成交價,以及契稅、印花稅、代書費、仲介費等相關費用。

- 取得房屋後支付的增置、改良、修繕費用,只要能提出證明文件,也可以扣除。

-

土地漲價總數額:

- 如果土地因改良、重劃等因素而增值,這些費用可以經過主管機關核准後扣減。

-

交易移轉相關費用:

- 如仲介費、廣告費等交易時支付的必要費用,以及交易時未扣除的土地增值稅額。

- 如果無法提供移轉費用的證明文件,稽徵機關會依查得資料核定費用,或按成交價額的3%計算,但最多以30萬元為限。

這些扣減項目在計算房地合一稅時可以有效減少應納稅額,如果無法提供移轉費用的證明文件,稽徵機關會依查得資料核定費用,或按成交價額的3%計算,但最多以免稅額30萬元為限。

3. 房地合一稅特殊情況

繼承房子後,繼承者若因為無力償還原本剩餘房貸而出售者,財政部於2021年6月11日公告,針對此情形,可適用20%的稅率。不必擔心面臨高額房地合一稅,這條文適用於持有期間在5年以下的房產。

三、房地合一稅申報與繳納

根據財政部資訊,「房地合一新制下,個人房屋、土地交易所得係採分離申報納稅,個人應於房屋、土地完成所有權移轉登記日(房屋使用權、預售屋及股份或出資額為交易日)的次日起算30日內自行依規定格式填寫申報書,向該管稽徵機關辦理。」以下整理房地合一稅申報方式以及申報文件:

1. 房地合一稅申報

個人可以選擇以下方式進行房地合一稅申報:

- 線上申辦:通過財政部電子申報繳稅服務網站 (https://tax.nat.gov.tw) 或網路繳稅服務網站 (https://paytax.nat.gov.tw) 進行申報和繳稅。

- 臨櫃申辦:可至所在地的國稅局、分局或稽徵所辦理。

2. 房地合一稅繳納方式

納稅人可選擇以下方式繳納稅款:

- 臨櫃繳納:在國稅局或指定銀行櫃台繳納。

- 信用卡繳納:通過線上或指定系統以信用卡支付。

- 金融卡繳納:使用金融卡進行轉帳支付。

- 存款帳戶轉帳:從指定的銀行帳戶轉帳支付。

3. 房地合一稅申報所需文件

在申報時,需準備以下文件:

- 個人房屋土地交易所得稅申報書 1 份。

- 繳納收據正本:如果計算結果顯示有稅額需繳納。

- 買賣契約書影本(私契):包括買入和賣出的契約書。

- 成本及必要費用相關證明文件:如修繕費用等證明。

- 其他有關文件:如法律規定或稅務機關要求的其他文件。

四、常見的房地合一稅問題Q&A

Q1. 房地合一稅30萬免稅額是什麼?

計算房地合一稅的課稅所得時,NT$ 30 萬的免稅額上限可用於印花稅、代書費、規費、仲介費、廣告費、清潔費、搬運費等相關費用,而未能提供相關費用這名文件者,則可以按照成交價的 3% 進行計算。但預售屋換約的部分則不是用以上條件,新制法規上改以「以付款像加上獲利的3%」作為成本來計算。

舉例來說,在舊制房地合一稅時期購買預售屋,在換約出售時是可以直接獲利上限30萬並省下房地一合一稅。不過在新制房地合一稅需按照交易時成交價的3%並加上持有時間來計算繳納房地合一稅。可見,新制房地合一稅大幅壓縮預售屋換約的獲利空間。

Q2. 房地合一稅沒賺錢要繳稅嗎?

根據法規,出售2016年(民國105年)後取得的房地,不論有沒有轉錢依然要申報「房地合一稅」。若出售房屋課稅所得400萬內是免納所得稅的,也就是免稅額。若房屋滿自住條件,超過400萬元,可按照最低稅率10%課徵所得稅。

Q3. 房屋繼承要繳房地合一稅嗎?

不用喔!單純繼承房屋是不用繳房地合一稅的。受到新制房地合一稅規範,如果在105年後繼承房屋,繼承人想出售房子,那就需要課徵房地合一稅。

Q4. 房地合一稅可以退稅嗎?

「個人重購自住房地,無論是先賣後買或是先買後賣,只要出售舊房地與重購新房地兩者移轉登記時間在2年內且符合自住房地規定,依所得稅法第14條之8規定,均可申請適用房地合一稅重購退稅或扣抵稅額的優惠」。但要特別注意,自住房屋在5年內不得有出租、營業及其他用途喔。

無論是新制房地合一稅還是舊制,在面對房屋繼承後出售時,了解其規範可以有效降低稅務風險並減輕稅負。希望這篇文章可以幫到您。

不提供勞工(勞保)貸款或機車貸款